10 March 2022

La invasión de Ucrania por parte de Rusia está provocando muerte y sufrimiento en todos los territorios afectados. Además, se acompaña por el desplazamiento de personas, sobre todo mujeres y niños, que huyen de la guerra, con cifras que, según ACNUR, podrían llegar a cuatro millones.

Occidente han mostrado su apoyo a Ucrania, impulsando y aprobando un conjunto de sanciones económicas a Rusia y a Bielorrusia, tratando de forzar un cambio en las decisiones del invasor. A día de hoy más de cuarenta países, que representan cerca de la mitad del comercio mundial, han apoyado estas sanciones.

Al margen de esas medidas las tropas rusas siguen avanzado por territorio ucraniano, ocupando áreas geográficas en el norte, este y sur del país. A la vez han iniciado una presión sobre los puertos del mar Negro, paralizando su actividad. Estos eran los puntos de salida de las materias primas hacia el resto del mundo.

En este contexto de crisis humanitaria se bloquea la actividad comercial internacional

En este contexto de crisis humanitaria se bloquea la actividad comercial internacional tanto en la zona ocupada y en conflicto como en los países implicados, como agresor o colaborador. La situación tiene consecuencias para todas las actividades económicas y, en especial en el sector agroalimentario.

El protagonismo de la región en el sistema agroalimentario mundial

Ucrania y Rusia se han convertido, en los últimos 25 años, en los mayores suministradores de materias primas agrícolas para los mercados mundiales:

- Trigo: ambos países producen el 15,4 % de la producción mundial y sus ventas en el exterior representan el 30 % del comercio mundial.

- Maíz: entre los dos países exportan el 17,3 % de la producción mundial siendo Ucrania el primer exportador a China.

- Cebada: ambos países producen el 19 % de la producción mundial y representan el 32 % del comercio mundial.

- Aceite de girasol: entre los dos producen el 60 % del aceite de girasol del mundo y su exportación representa en 75 % del comercio mundial.

- Soja: no son grandes actores, ya que producen el 2,3 % del total y representan en 2,1 % del mercado.

Relaciones comerciales con España

España importa de Ucrania anualmente una media de 2,7 millones de toneladas de maíz, el 22 % de las compras al exterior. También importamos trigo (910.000 t), el 17 % de nuestras compras, leguminosas grano (207.000 t), sorgo, cebada, carnes, pastas alimenticias y miel (10.000 t). También importamos 233.000 de toneladas de torta de girasol, que suponen el 68 % de las importaciones que España realiza de este producto, así como aproximadamente 500.000 de toneladas de aceite de girasol.

España importa de Ucrania anualmente una media de 2,7 millones de toneladas de maíz, el 22 % del total nacional, además de trigo, leguminosas, carnes y derivados del girasol, entre otros productos. El comercio con Rusia es más limitado

En cuanto a nuestras exportaciones a Ucrania destacan el pescado congelado, con 14.000 t; leguminosas y hortícolas en conserva, con 8.900 t; vino y mosto, con 3.800 t; frutos rojos, caqui y kiwi, con 2.700 t; así como semillas de girasol, extractos, esencias y concentrados de café y té, carnes y despojos, glicerol, aceite de oliva, otras frutas y cítricos y bebidas espirituosas.

El comercio con Rusia es más limitado. Las mercancías de interés para el sector agroalimentario son el aluminio y los fertilizantes, pescados y crustáceos, azúcares y legumbres y hortalizas. Nuestras exportaciones consisten en conservas de frutas y verduras.

A pesar de la dimensión del país el veto ruso a los productos agroalimentarios, que se inició en 2014, con carácter general, y anteriormente en el caso de las frutas y hortalizas frescas, ha supuesto que no sea un destino importante

Las consecuencias inmediatas

La producción, distribución y puesta a disposición de los consumidores, de alimentos producidos en España y en resto del mundo, salvo la zona en conflicto, está garantizada. Por tanto, no habrá desabastecimiento de productos. Las consecuencias se van a centrar en los flujos comerciales y en los precios.

El control y el cierre de los puertos del mar Negro han supuesto el bloqueo de la salida de materias primas agroalimentarias de Ucrania, lo que obliga a buscar nuevas vías de salida del país. Además, Ucrania ha suspendido las exportaciones de algunas materias primas esenciales para la seguridad alimentaria de su población. Las sanciones han bloqueado el comercio desde Rusia. Esto significa que el aprovisionamiento del mercado español de cereales, torta y aceite de girasol o miel procedentes de Ucrania se ha paralizado. Igualmente se ha bloqueado la entrada de fertilizantes o aluminio y derivados rusos.

- Los cereales son la base para la elaboración de derivados de diversa naturaleza directamente destinados al consumo humano. También son la base para la fabricación de piensos para el ganado. Las reservas existentes en los puertos españoles tienen una fecha de caducidad. De acuerdo con la Asociación Gallega de Fabricantes de Piensos Compuestos, las reservas de cereales en los puertos gallegos permitirán mantener la situación actual durante un mes y medio. En el mundo existen otros proveedores de cereales, como son América Latina o Estados Unidos. Las restricciones a la entrada de estos productos en el mercado europeo se deben a la necesidad de autorización de terminados productos modificados genéticamente (EFSA) y a ciertas restricciones derivadas de superación de límites máximos de residuos.

- El suministro de aceite de girasol se va a ver ralentizado. Es un ingrediente esencial en la industria alimentaria, tanto en la elaboración de diferentes grupos de transformados como en la producción de diferentes tipos de conservas. Es cierto que en nuestro país hay otros aceites vegetales con capacidad para reemplazar al aceite de girasol. Sin embargo, esta opción requiere de un tiempo de adaptación por parte de la industria alimentaria, tanto los procesos de producción como en la adaptación de los sistemas de información al consumidor.

- El suministro de derivados del aluminio también va a afectar a nuestra industria alimentaria como consecuencia de su utilización en la elaboración de latas de conservas. El aluminio ha ido sustituyendo a la hojalata para facilitar el reciclaje, reducir el peso de las latas y facilitar su apertura. Cualquier cambio en los materiales requiere de un proceso de adaptación. Además, los cambios recogidos en los puntos anteriores deben tener en consideración la necesidad de utilizar las existencias de la industria y de sus proveedores.

- La búsqueda de nuevos proveedores de cualquier otra materia prima en el mercado mundial requiere un esfuerzo de reorganización de las cadenas logísticas de aprovisionamiento de cualquier empresa.

- La salida del mercado de uno de los proveedores de fertilizantes nitrogenados y de potasio va a provocar una reducción de la oferta en un contexto de oferta limitada y precios altos.

En este contexto de disminución de la oferta de materia primas básicas se está produciendo una escalada del precio de todas ellas en el mercado mundial y en los mercados nacionales

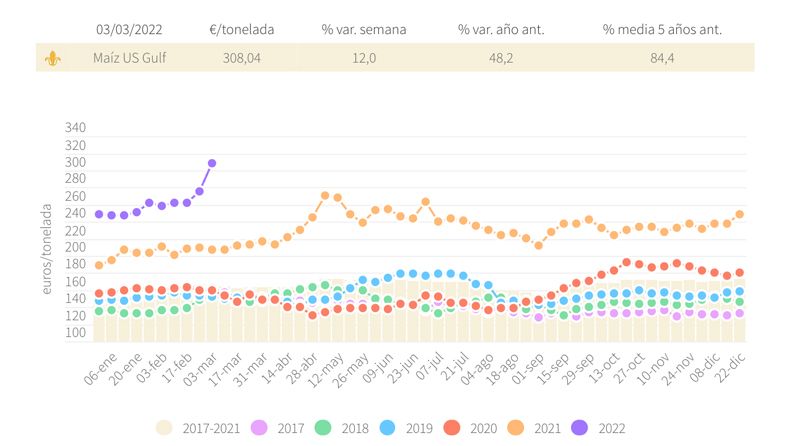

A título de ejemplo se muestran la evolución de la cotización del maíz en el mercado internacional. En la última semana el precio se ha incrementado en un 12 %, y un 48 % con respecto al precio de un año atrás, tal y como podemos ver en la Figura 1.

El sector agroalimentario, al igual que el resto de la economía, se ha visto afectado por el incremento de los costes de la energía, los combustibles y los carburantes, especialmente significativo en los últimos días. Según Trueba (2021), entre un 20 y un 30 % del coste de producción de los alimentos es imputable a los costes energéticos. Por tanto, el incremento de costes se acabará reflejando en los precios finales.

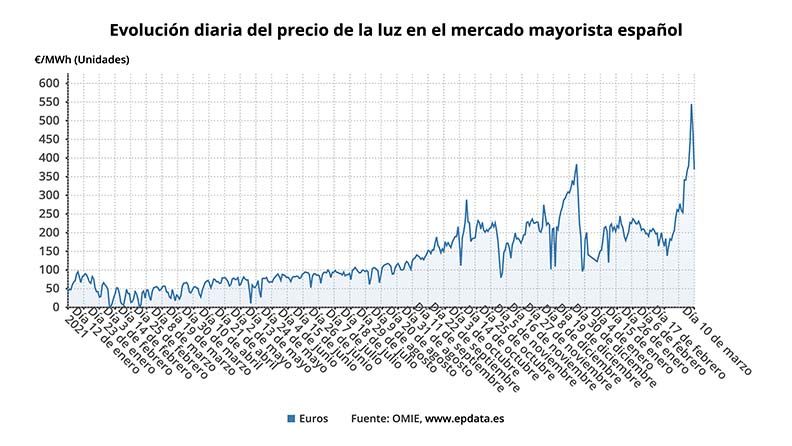

En la Figura 2 podemos observar la evolución del precio de la electricidad en el mercado mayorista en el último año (OMIE, 2022). El precio a fecha 8 de marzo de 2022 es 5,4 veces que el precio más alto al que cotizó en el primer trimestre de 2021. Los precios del gas están directamente relacionados con los de la electricidad, de acuerdo con el modelo europeo de configuración de precios. El coste de la energía tiene un impacto importante en los costes de producción de la producción primaria, de la transformación y de la distribución agroalimentaria.

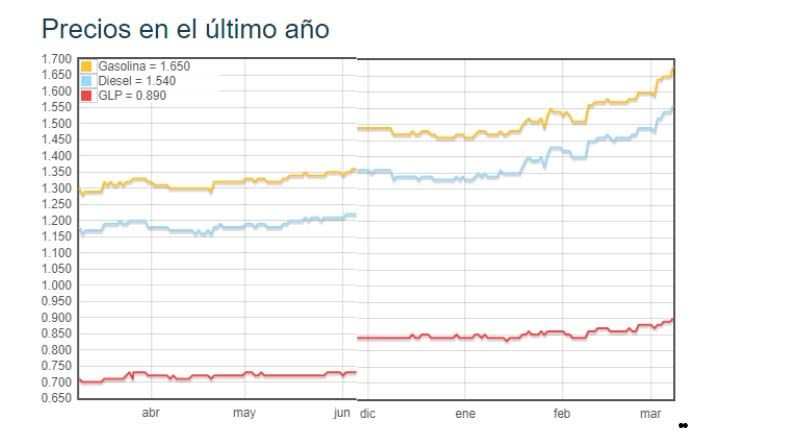

En la Figura 3 mostramos la evolución de los costes de los carburantes en el último año, diferenciando entre gasolina, diésel y gas licuado del petróleo. En nivel de incremento que, como media, han experimentado en el último año se sitúan en torno al 70 % en el último año (MYLGP, 2022).

La producción de fertilizantes químicos, especialmente los nitrogenados, es muy intensiva en energía. Sus costes de producción están directamente correlacionados con el precio de la energía, y especialmente del gas natural. A lo largo de 2021 habían aumentado su precio en el mercado, como media, en un 48 %, según algunas organizaciones agrarias. La escalada de precios del gas de los últimos días ha provocado un nuevo incremento. Además, el cierre del mercado ruso ha generado una reducción de la oferta, lo que promueve un incremento superior de los precios.

Las consecuencias en el medio y largo plazo

Para analizar las posibles las consecuencias de la guerra en el medio y largo plazo podemos basarnos en el informe publicado por Rabobank el 13 de febrero de 2022.

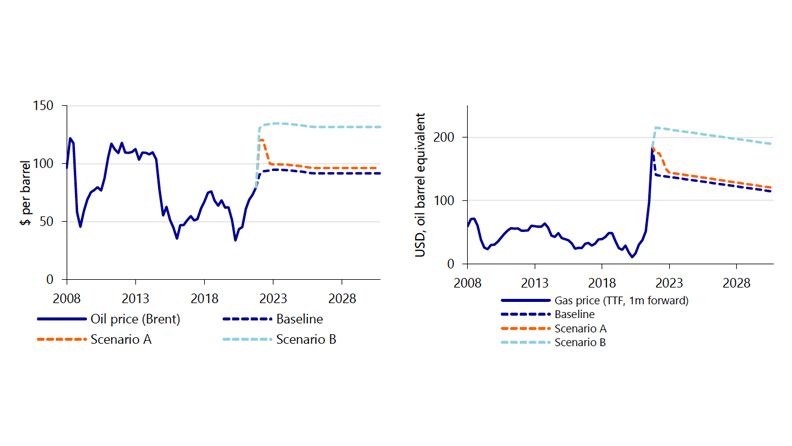

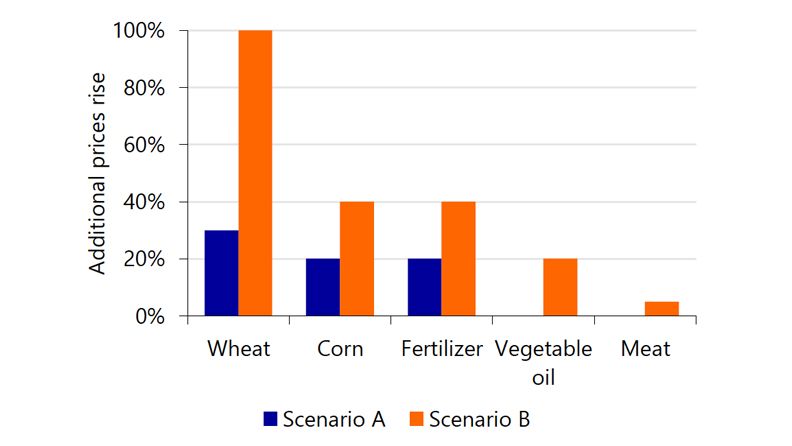

En él se planteaban tres escenarios: el primero era de una guerra corta sin consecuencias; el segundo era una guerra más larga con sanciones efectivas y el tercero en una guerra igualmente larga y con sanciones, también, para aquellos que siguieran comerciando con Rusia. Al final solo analizan los escenarios primero (A) y segundo (B).

El primer escenario ya se ha superado al imponerse un conjunto de sanciones, por lo que haremos referencia solo al segundo. En la Figura 4 se muestra el comportamiento esperado de los precios del petróleo y del gas natural en los escenarios que han sido analizados y acabamos de describir.

Considerando el segundo escenario, que es el que se está produciendo en este momento, asistiremos a un incremento de los precios del petróleo y del gas, y por tanto de la energía, a lo largo de 2022, que se mantendrán altos en 2023, aunque con una tendencia decreciente.

En la imagen de la Figura 5 podemos observar el incremento de los precios medios mundiales que podríamos sufrir en los próximos meses en el escenario segundo. Los mas acusados son los del trigo, que podría llegar a duplicarse, seguidos de los fertilizantes o el maíz, que podrían incrementarse en un 40 %. Los aceites vegetales se podrían incrementar en un 20 % y la carne subiría en torno a un 5 %.

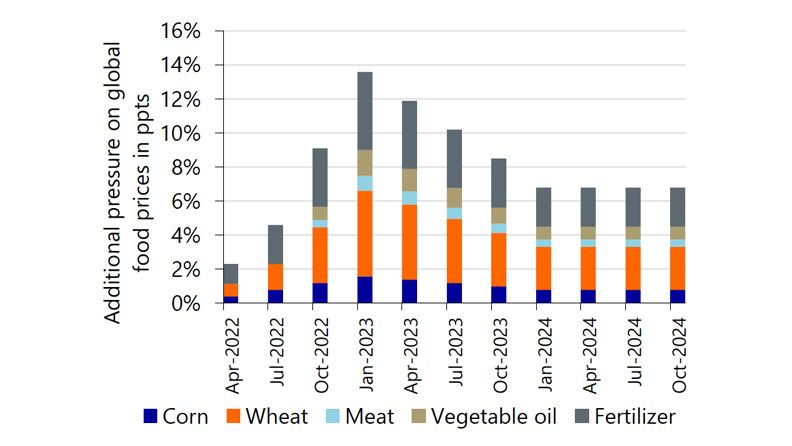

En el caso de la Figura 6 se reproduce la simulación de cómo podrían elevarse los precios de los alimentos, a nivel mundial, y el peso especifico que, sobre esos incrementos, podrían tener las diferentes materias primas e insumos incluidos en el modelo.

Llama la atención que los mayores causantes del incremento del precio medio de los alimentos es el trigo y los fertilizantes, seguido del aceite vegetal, el maíz y la carne

También resulta de interés observar que el pico de la subida de los precios no se va a producir de forma inmediata en los próximos meses, sino que asistiríamos a una escalada continuada que nos llevaría a máximo a principios del 2023. Desconocemos si el modelo ha considerado el tiempo de duración del conflicto o su resultado final.

El trabajo de Rabobank señala que el escenario tercero no es cuantificable con el modelo que se ha utilizado. En ese modelo aparecen dudas importantes como consecuencia de las experiencias vividas con anterioridad en lo que ocurrió con las sanciones a Irán, o la reciente guerra comercial entre China y Rusia o el cierre del mercado chino al vino australiano.

Es evidente que surgen diversas dudas como consecuencia del devenir del conflicto, de su duración, de las condiciones de su resolución o de la aplicación de las sanciones económicas por cada uno de los países que participan en el comercio mundial de materias primas e insumos agroalimentarios.

A continuación, indicamos algunos ejemplos para la consideración del lector:

- El modelo de sanciones que, en su caso, apliquen a Rusia y a los países colaboradores algunos de los grandes compradores de materias primas en el mercado mundial.

- El modelo de sanciones que apliquen a Rusia, y a los países colaboradores, los países que ahora envían sus productos al mercado ruso. Y esto afecta a las frutas y hortalizas, a los cereales, a la carne, los lácteos, etc. Las restricciones de envío al mercado ruso podrían significar el envío de las materias primas y productos a otros mercados atractivos comercialmente. En este contexto, se aliviaría la situación de abastecimiento de material primas primarias en el mercado de la Unión Europea, pero surgiría una mayor competencia en otros productos como las frutas y hortalizas.

- El modelo de sanciones que aplique Rusia a los países en desarrollo dependientes de sus materias primas agrarias para garantizar la seguridad alimentaria de su población. El trigo ruso ha siso esencial para garantizar el aprovisionamiento en muchos países en África y el sur de Asia.

- La evolución y duración de la guerra y las consecuencias sobre la campaña de producción de 2022 en los países afectados. En Ucrania los productores podrían tener dificultades para disponer de todos los insumos necesarios para iniciar los cultivos de cereales y girasol en los próximos meses, lo que podría significar alargar la situación actual.

Conclusión

El sector agroalimentario español ha empezado a sufrir las consecuencias de la guerra en Ucrania a través de un incremento de costes de la energía y de incertidumbre sobre el abastecimiento de insumos y materias primas que comporta un aumento de precios.

Las Administraciones, con toda probabilidad, tomarán medidas de emergencia para estabilizar los aprovisionamientos y buscar alternativas a los productos más escasos. También deberán adoptar medidas transitorias para que la industria pueda adaptarse y comunicar a los consumidores los nuevos ingredientes. Sin embargo, todo esto va a generar un incremento de los costes de producción de los alimentos que, necesariamente, deberán ser trasladados al consumidor.

Fuentes de información consultadas

- AGRODIGITAL (2022): “Solo hay maíz para mes y medio en los puertos (Agafac)”

- AGRONEGOCIOS (2022): “García Azcárate opina sobre las consecuencias de la guerra de Ucrania”

- RABOBANK (2022): How We Would Pay for the War. https://economics.rabobank.com/globalassets/documents/2022/sp20220218-every-et-al-ukraine-how-much-we-will-all-pay-for-the-war.pdf

- Lista de sanciones de la UE a Rusia y a Bielorrusia: EU sanctions against Russia following the invasion of Ukraine | European Commission (europa.eu)

- MAPA (2020): Informe bilateral del comercio exterior agroalimentario y pesquero: Ucrania; informeucrania2019_tcm30-550966.pdf (mapa.gob.es)

- OMIE (2022): www.epdata.es

- PAULSON, N., J. JANZEN, C. ZULAUF, K. SWANSON y G. SCHNITKEY (2022): “Revisiting Ukraine, Russia, and Agricultural Commodity Markets”. Farmdoc Daily (12):27, Department of Agricultural and Consumer Economics, University of Illinois at Urbana-Champaign. Permalink

- PLATAFORMA TIERRA: Mercados; https://www.plataformatierra.es/mercados

- TRUEBA (2021): “La energía en la producción de Alimentos”; https://cronicaeconomica.com/internacional/743946186/La-Energia-en-la-produccion-de-Alimentos.html

- MYLPG (2022): www.mylpg.eu/